Obecnie jednym z priorytetów dla wielu firm w Polsce, także firm rodzinnych, jest efektywność operacyjna. Kluczowym elementem tego obszaru są kwestie związane z kosztami pracy. Warto więc zwrócić uwagę na to, w jaki sposób zatrudniamy i rozliczamy osoby na różnych stanowiskach i czy wiążą się z tym dodatkowe obowiązki lub koszty, a także czy możemy dobierać formy zatrudnienia w taki sposób, aby były jak najbardziej adekwatne do potrzeb przedsiębiorstwa oraz charakteru obowiązków wykonywanych przez pracowników.

Państwowy fundusz Rehabilitacji Osób Niepełnosprawnych (PFRON)

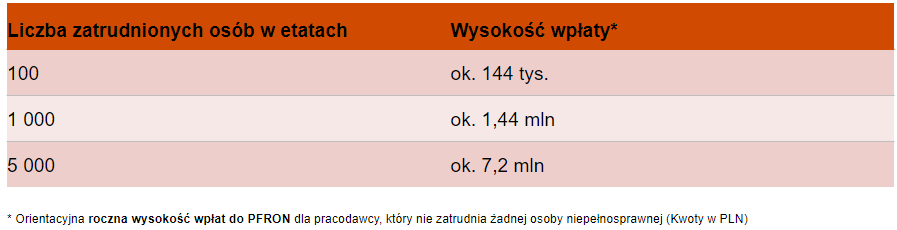

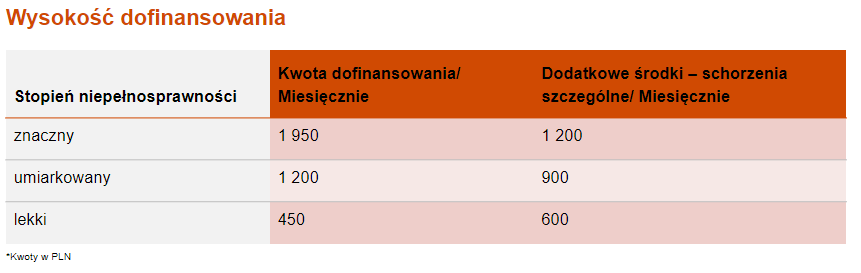

Pierwszym ważnym zagadnieniem jest zatrudnianie osób z niepełnosprawnością, które dotyczy wielu pracodawców w Polsce. To przede wszystkim droga do pozyskania lojalnych i zmotywowanych pracowników. Dodatkowo, poprzez zatrudnianie osób niepełnosprawnych, firmy wzmacniają swój wizerunek na rynku jako pracodawcy dojrzałego i społecznie odpowiedzialnego. Oprócz aspektu zarządzania różnorodnością w firmie, warto zwrócić uwagę na związane z tym kwestie finansowe. Obowiązek dokonywania wpłat na PFRON dotyczy każdego, kto zatrudniania co najmniej 25 osób w przeliczeniu na pełne etaty i nieosiągających wskaźnika zatrudnienia osób niepełnosprawnych na poziomie 6%. Jeżeli nie zatrudniamy osób niepełnosprawnych na wymaganym poziomie, jesteśmy zobowiązani dokonywać wpłaty na PFRON w wysokości ok. 2 000 zł miesięcznie za każdy brakujący etat. Dodatkowo, wpłaty na PFRON nie stanowią kosztu uzyskania przychodu dla pracodawcy w CIT.

Ponadto, w przypadku zatrudniania osób niepełnosprawnych można ubiegać się o dofinansowania do ich wynagrodzeń. Roczna wysokość takiego dofinansowania może sięgnąć nawet 37 tys. zł na jednego pracownika.

ZUS

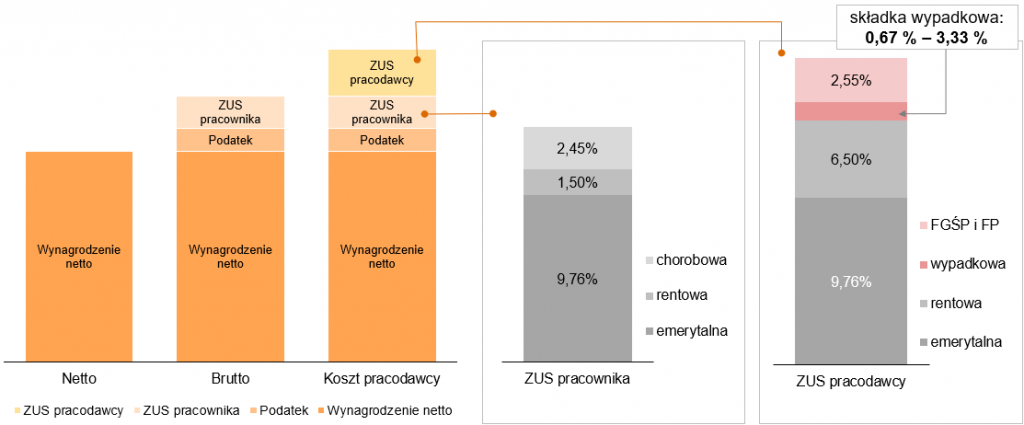

W przypadku zatrudniania osób m.in. w oparciu o umowę o pracę, pracodawca ponosi dodatkowe koszty z tytułu ubezpieczeń społecznych.

Warto zwrócić uwagę, iż ubezpieczenie wypadkowe jest jedyną „ruchomą” składką (jej wysokość zależy od wielu czynników, na które pracodawca ma wpływ). Warto zatem rozważyć, czy jest ona naliczana przez przedsiębiorców w wysokości faktycznie odzwierciedlającej rzeczywistość (np. wypadkowość).

Alternatywne formy zatrudnienia i wynagradzania

Firmy, oprócz tradycyjnej umowy o pracę, umowy zlecenie czy o dzieło, mają do dyspozycji także inne formy zatrudnienia, niejednokrotnie bardziej korzystne zarówno dla pracownika, jak i pracodawcy:

- Umowa z przeniesieniem praw autorskich – dotyczy pracowników, których obowiązki zawodowe wymagają pewnego poziomu kreatywności i prawdopodobne jest, że część prac, które regularnie dostarczają pracodawcy, może być postrzegana jako praca chroniona prawem autorskim zgodnie z polskimi przepisami dotyczącymi praw autorskich, np. w zakresie tworzenia programów komputerowych czy badań i rozwoju (B+R). W takiej sytuacji pracownik może odliczyć od podstawy opodatkowania aż 50% zryczałtowanych kosztów podatkowych.

- Programy akcyjne – pracownicy mogą być objęci programem motywacyjnym, dzięki któremu stają się posiadaczami akcji spółki. Obecnie przepisy polskiej ustawy o PIT pozwalają na korzystanie z preferencji podatkowych w stosunku do akcji przyznanych w ramach programów motywacyjnych dla pracowników. Jeżeli spełnione zostaną określone warunki, dochód z planu może być opodatkowany dopiero w momencie sprzedaży akcji według stawki 19% oraz bez dodatkowych obciążeń w zakresie ZUS.

- Kontrakt B2B – samozatrudnienie jest popularną formą angażowania osób, które wykonują czynności w sposób niezależny. W takim przypadku wynagrodzenie wypłacane jest osobie fizycznej na podstawie umowy o świadczenie usług zawartej w ramach prowadzonej przez nią działalności gospodarczej. Ponadto taka forma daje możliwość wyboru podatku liniowego 19%, zaliczania pewnych wydatków do kosztów uzyskania przychodów, a także opłacania składek ZUS na ograniczonym poziomie niezależnie od wartości faktycznie osiągniętego przychodu.

- Powołanie – powołanie dotyczy członków zarządu. Wynagrodzenie jest regulowane i wypłacane zgodnie z uchwałą odpowiedniego organu spółki. Zatrudnienie w tej formie nie jest objęte ubezpieczeniem społecznym ani zdrowotnym.

- Prokura – opcja ta dotyczy osób innych niż członkowie zarządu, które zostały wyznaczone na prokurentów spółki. Wynagrodzenie prokurenta jest regulowane i wypłacane na podstawie uchwały odpowiedniego organu spółki i podobnie jak w przypadku powołania zarządu, nie podlega składkom na ubezpieczenia społeczne i zdrowotne.